С февраля 2016 г. рост цены рулона на мировом рынке составил 255 $США, заготовки - 175 $США. Основная причина роста дефицит данной продукции на мировых рынках, ставший следствием мартовского роста внутреннего потребления в Китае на фоне стимулирования экономики правительством и апрельских биржевых спекуляций.

В России следствием данной тенденции стал возросший спрос на металлопродукцию российских производителей и, как следствие, рост котировок и переориентация внутренних объемов на экспорт.

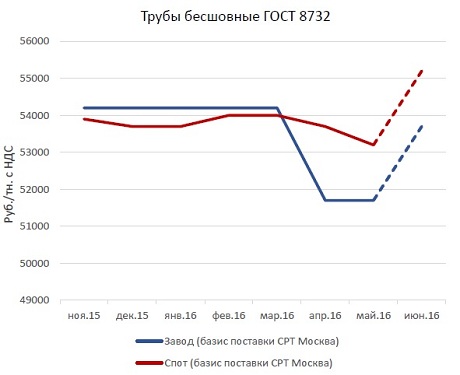

Что касается трубной продукции, то за последние 9 месяцев спрос на бесшовные трубы снизился на 10%, что не могло не сказаться на ценообразовании заводов и, как следствие, на ценах спотового рынка. При этом, увеличивающийся спрос на бесшовную трубу со стороны нефтегазового комплекса дает надежду на сокращение избыточных мощностей и смену ценового тренда. Дополнительное влияние оказывает прошедший рост цены на лом и квадратную заготовку на экспортном рынке (+34% к марту).

С октября 2015 г. предложения производителей перманентно были даже чуть выше реального уровня цен спотового рынка, что заставило их реализовывать избыточную продукцию через свои сбытовые сети, либо предоставлять металлотрейдерам дополнительные скидки.

Динамика потребления бесшовных труб демонстрирует затяжной спад начиная с июля 2015г. (-32%), обусловленный вялым спросом со стороны строительной отрасли. При этом, на фоне политики удержания цен российскими производителями, в период с ноября по февраль ощутимо возрос импорт - практически в 2 раза (до 11% от всего объёма потребления).

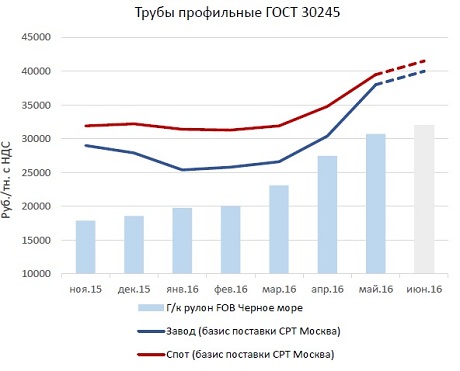

После типового сезонного спада в потреблении (-30%) и, соответственно, в цене (-17%), следуя за растущими котировками экспортного рынка и, как следствие, дефицита рулонного проката, профильные трубы показали значительный рост: в начале апреля по отношению к марту рост составил порядка 10%, а в конце месяца - уже 24% с прогнозом дальнейшего роста. Данная ситуация провоцирует спекулятивные настроения, и прогноз дальнейшего роста уже скромнее.

Кроме того, налицо сокращение наценки в весенние месяцы до 6-10%, что свидетельствует о все ещё не полном принятии конечным потребителем возросшей цены заводов и влиянием старых складских остатков на реальные цены металлотрейдеров.

Динамика цен на сварные трубы ГОСТ 10705 отражает те же тенденции, что и у профильных труб. С одним исключением – сварные круглые трубы, ввиду значительной конкуренции на рынке, показали меньшую маржинальную разницу в межсезонье и, как следствие, более тесную связь с ценами заводов. При этом средние диаметры традиционно демонстрируют меньшую волатильность (падение цены составило всего 5% ноябрь-февраль, а рост 6% февраль-апрель), чем мелкие (-18% падение ноябрь-февраль и рост 20% февраль-апрель), что, соответственно, сказывается на более скромных прогнозных значениях.

По мелкой сварке, резкий рост в мае замедлится, ввиду значительной спекулятивной составляющей этого роста и насыщения рынка продукцией, а также невысокого платёжеспособного спроса со стороны конечных потребителей.

Стоит отметить тренд - отставание цены заводов на трубу от экспортных цен рулона (с 15 % в ноябре до 7-8 % на конец апреля) – снять на внутреннем рынке все «сливки» экспортного паритета металлургам всё же не удаётся.

По трубам общего назначения и ВГП сезонный спад ограничился периодом октябрь-декабрь (-30%), после чего ценовой скачок на готовую продукцию и сырье развернул тренд (+43% за 1 квартал). Стоит очередной раз отметить, что данный спрос вызван спекулятивными настроениями на фоне растущей цены рулона и стагнации строительной отрасли. В перспективе замедление роста до стабилизации.

Учитывая внешнеэкономические факторы и дефицит продукции на внутреннем рынке (в том числе из-за вымывания остатков на складах металлотрейдеров), плоский прокат показывает взрывной рост начиная с марта, достигая +36%. Дальнейшие перспективы полностью зависят от экспортной составляющей. Дальнейший рост уже не может быть столь значительным на фоне исчерпавших себя внешнеторговых котировок рулона.

По тонкому листу, в результате беспрецедентно резкого роста цен заводов в апреле, цены спота оказались даже ниже закупочных на 10%, за счет старых остатков и связанных долгосрочными обязательствами комбинатов, но к концу месяца данная разница нивелировалась.

По толстому листу спотовый рынок успел отреагировать на рост котировок заводов уверенным ростом +15%.

Плоский прокат показывает стабильную сезонную динамику потребления, за исключением того, что на сей раз она подогревается дефицитом металла из-за растущего экспорта на фоне ценоповышательного тренда на внешнем рынке. Так потребление апреля 2016 г. на 27% больше аналогичного периода прошлого года. Дефицит металла приводит к росту импорта плоского проката из соседних стран (Казахстан и Украина), в том числе, небольших объемов с Китая (в пределах 10-17%).

Арматура – традиционно самый спекулятивный товар. Рост внешнеторговых котировок на квадратную заготовку и готовую продукцию привел к безудержному росту цен на внутреннем рынке. Только за март-апрель цены взлетели на 30%, при этом продолжающийся рост, объявленный комбинатами, увеличивает данную разницу до 50-55%. Учитывая стабилизацию цен на заготовку и готовую продукцию на внешних рынках, и отсутствие спроса со стороны основных отраслей-потребителей арматуры, основной вопрос, волнующий всех участников рынка – когда ценовой вектор развернётся и насколько болезненным будет неизбежное падение.

Падение потребления и производства арматуры с июля 2015 г. составило 43%, что с лихвой компенсировало начало 2016 года (+63%). При невысоких абсолютных значениях, стоит выделить всплески импорта арматуры в период роста потребления летом прошлого года, а также на волне дефицита весны 2016 г. (до 6% от всего потребления).

Фасонный прокат также не мог не отреагировать на начавшийся подъем на внешнем рынке. Рост, правда, более скромный, ввиду избыточных остатков и полной стагнации строительной отрасли – основного потребителя данной продукции (март-апрель +15-20%, май +35-40% по объявленной цене комбинатов). Дальнейший прогноз так же привязан только к экспорту и носит чисто спекулятивный характер.

В этом году динамика потребления двутавров практически копирует 2015 г. Единственное изменение, вызванное нестандартным ценообразованием этого года – смещение позитивного тренда с апреля на февраль.

Уголок и швеллер, показавшие максимальное и, пожалуй, даже системное падение потребления и производства начиная с августа 2015 г, уже с избытком отыграли его на ценовых и дефицитных пиках 1 квартала и продолжают демонстрировать позитивную динамику. Доля импорта, достигающая 45% в августе прошлого года и 27% в апреле 2016 года, говорит о неполном покрытии внутреннего потребления российскими заводами-изготовителями. Продолжающийся спад в отраслях реального сектора экономики и вымывание остатков в период март-апрель свидетельствует о спекулятивной составляющей роста потребления.